近日,中国保险资产管理业协会发布《中国养老财富储备调查报告(2023)》(以下简称《报告》)显示,我国居民的财富储备意识较强,七成受访者愿意参加个人养老金制度;近九成受访者配置了金融产品,其中,近一半受访者表示,保险类产品是其持有最多的金融产品。

保险是居民养老重要工具

保险业是金融行业中能够为大众从整个生命周期角度提供风险保障、资金管理、养老服务、健康管理等一系列与养老综合服务方案的行业,在“大养老”生态体系管理和服务上积累了丰富的实践经验。

近年来,保险业产品体系日益完善、服务水平逐渐提升,在我国居民财富储备中发挥着越来越重要的功能。《报告》显示,45.4%的受访者持有最多的金融产品是保险,居各类金融产品首位。

当然,基本养老保险仍然是退休后最为核心和重要的收入来源,受访者对基本养老保险有着高预期和高依赖度,约93%的退休人员和约88.1%的未退休人员选择基本养老保险作为退休后收入来源。

不过,随着居民对养老生活品质的追求不断提升,基本养老保险已经不能完全满足人民日益多样化的养老需求。《报告》显示,64.3%的受访者认为,仅依靠基本养老保险较难甚至极难实现理想中的退休生活,该比例较2021年上升1.7个百分点;相较于已退休受访者,未退休受访者的信心更显不足,仅有约13.6%的未退休受访者有信心基本甚至完全能实现心中期望的退休生活,较2021年上升3.9个百分点,这一数据在已退休受访者中为29.2%。

因此,进行额外的养老储备已成共识。在30岁至49岁的受访者中,65%以上认为,在退休前除了基本养老保险外,仍需要额外储备10万元至100万元养老资金;50岁至69岁的受访者对医疗、护理等支出更加敏感。

灵活就业人员更愿意参加个人养老金制度

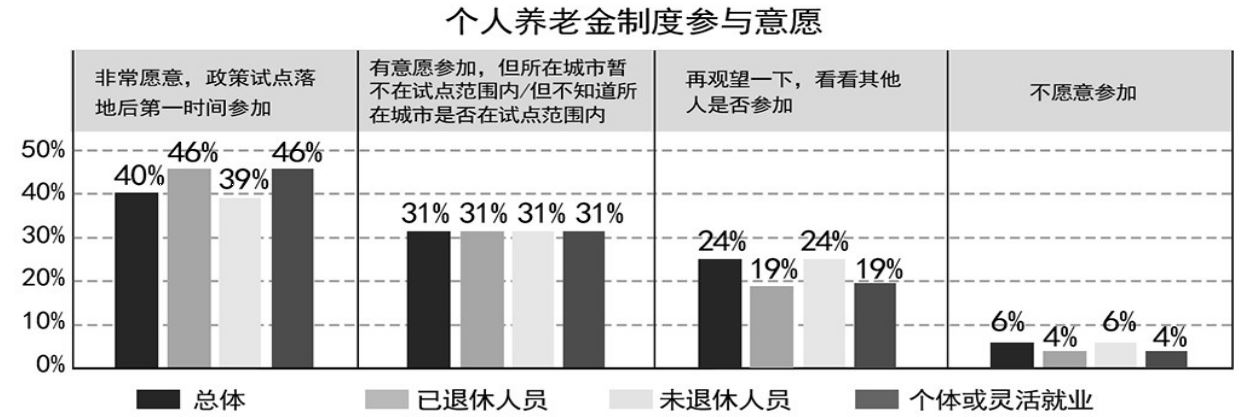

随着储备养老财富成为共识,个人养老金制度的重要性更加凸显。《报告》显示,七成受访者愿意参加个人养老金制度,已退休受访者和个体或灵活就业人员的参加意愿更高,有近50%的灵活就业人员了解个人养老金制度,高出平均数据近5个百分点。

具体来看,自2022年11月个人养老金制度进入实质性落地阶段后,居民对于该制度的长远发展抱有更多期待,但与此同时,受访者的了解程度有待提升。《报告》显示,对于收入在10万元至20万元的受访者,个人养老金制度的吸引力相对较高。“没有余钱进行额外储备”“个人养老金账户领取条件严格,锁定时间长”是受访者不愿意参加个人养老金的主要因素。74%的受访者接受5年以下时间不能随用随取,其中,18%的受访者接受“5年”为最长锁定时间,18%的受访者接受“1年”为最长锁定时间。

此外,不论是已退休受访者还是未退休受访者,关心的内容都集中在以下方面:加大税收优惠或者财政补贴力度;设置必要应急取出与补缴的配套机制;建立方便大众选择的默认产品组合;考虑以家庭为单位设置养老金,实现家庭税收优惠/财政补贴共享。

推动大众增厚养老财富储备

根据国家统计局发布的人口数据,2022年我国人口出现负增长,60岁及以上人口共2.8004亿人,占全国人口的19.8%,其中65岁及以上人口2.0978亿人,占比为14.9%,较2021年分别上升0.9个和0.7个百分点。

在此背景下,增厚养老财富储备,推动我国养老事业高质量发展至关重要。《报告》总结了受访者对于养老财富储备的五大需求,一是养老金融产品需求多元,六成以上受访者偏好保底收益率;二是养老金融产品需具备简单易懂、公开透明以及可抵御长寿风险等特征;三是受访者更偏向在线下了解与选择金融产品;四是受访者愿意接受专业人员提供的养老金融规划服务;五是大部分受访者希望了解国家养老金政策法规。

根据上述需求,《报告》提出五点针对性建议。

一是持续完善政策顶层设计,“扩容、拓面”加强养老储备。适度拓宽个人养老金试点群体,适当增加政策的灵活性,特别是在领取条件上,可根据实际情况予以一定的放宽,同时探索灵活的财税优惠模式,考虑逐步建立家庭养老金账户制,实现家庭税收优惠、财政补贴共享。

二是加快信息化建设,推动完善养老金融服务平台。让全民都可以从官方或专属渠道了解到基本养老保险、企(职)业年金、个人养老金等信息,降低个人养老金参与的复杂性,加强宣传教育,进一步完善具有行业代表性的数据化产品,为居民养老财富储备提供有力的数据支撑。

三是推动养老金融产品和服务创新,匹配大众差异化多元化的养老需求。产品端可以考虑适当放开长期养老金融产品保底收益率上限水平,设计有效让渡流动性、实现长期稳健收益的产品形态,切入细分客群,进一步丰富产品供给,与医疗行业、养老服务产业协同规范发展,增强医疗和保险跨业联动;服务端金融机构需与投资者、消费者构建良好的信任关系,创新养老金融服务盈利模式;政策端厘清职责边界,明确各行业参与主体在养老服务领域参与方式、跨界融合业务合规要求等事项,逐步形成可执行、可落地的全行业规范指引,引导养老服务体系有序发展。

四是持续开展养老金融宣传教育,提升大众养老储备规划及防范风险能力。从调查结果看,居民养老规划意识仍有提高空间,可以从不同维度协同推进养老金融教育,构建养老金融教育生态圈。

五是加强国际交流,探索中国式现代化目标下的养老金融发展,在制度、服务和效果上不断研究国际先进或失败的经验及举措,在探索中国式现代化的大目标背景下,积极探索适合中国养老金融发展之路。

来源:金融时报-中国金融新闻网

更多关于广州市养老院费用一览表的详情,欢迎关注万颐养老在华南官网。